Mẫu số 04/TNDN Tờ khai thuế TNDN áp dụng đối với phương pháp tỷ lệ trên doanh thu như thế nào?

Mẫu số 04/TNDN Tờ khai thuế TNDN áp dụng đối với phương pháp tỷ lệ trên doanh thu như thế nào?

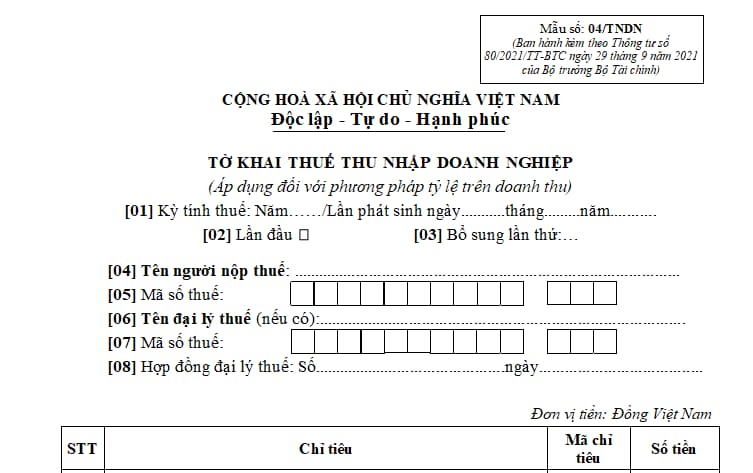

Mẫu Tờ khai thuế TNDN áp dụng đối với phương pháp tỷ lệ trên doanh thu là Mẫu số 04/TNDN ban hành kèm theo Thông tư 80/2021/TT-BTC. Dưới đây là hình ảnh Mẫu Tờ khai thuế TNDN áp dụng đối với phương pháp tỷ lệ trên doanh thu:

Tải Mẫu Tờ khai thuế TNDN áp dụng đối với phương pháp tỷ lệ trên doanh thu: Tại đây.

Mẫu số 04/TNDN Tờ khai thuế TNDN áp dụng đối với phương pháp tỷ lệ trên doanh thu như thế nào? (Hình từ Internet)

Khai thuế TNDN theo phương pháp tỷ lệ trên doanh thu trong trường hợp nào?

Căn cứ tại khoản 5 Điều 3 Thông tư 78/2014/TT-BTC quy định như sau:

Phương pháp tính thuế

...

5. Đơn vị sự nghiệp, tổ chức khác không phải là doanh nghiệp thành lập và hoạt động theo quy định của pháp luật Việt Nam, doanh nghiệp nộp thuế giá trị gia tăng theo phương pháp trực tiếp có hoạt động kinh doanh hàng hóa, dịch vụ có thu nhập chịu thuế thu nhập doanh nghiệp mà các đơn vị này xác định được doanh thu nhưng không xác định được chi phí, thu nhập của hoạt động kinh doanh thì kê khai nộp thuế thu nhập doanh nghiệp tính theo tỷ lệ % trên doanh thu bán hàng hóa, dịch vụ, cụ thể như sau:

+ Đối với dịch vụ (bao gồm cả lãi tiền gửi, lãi tiền cho vay): 5%.

Riêng hoạt động giáo dục, y tế, biểu diễn nghệ thuật: 2%.

+ Đối với kinh doanh hàng hóa: 1%.

+ Đối với hoạt động khác: 2%.

Ví dụ 3: Đơn vị sự nghiệp A có phát sinh hoạt động cho thuê nhà, doanh thu cho thuê nhà một (01) năm là 100 triệu đồng, đơn vị không xác định được chi phí, thu nhập của hoạt động cho thuê nhà nêu trên do vậy đơn vị lựa chọn kê khai nộp thuế thu nhập doanh nghiệp tính theo tỷ lệ % trên doanh thu bán hàng hóa, dịch vụ như sau:

Số thuế TNDN phải nộp = 100.000.000 đồng x 5% = 5.000.000 đồng.

...

Như vậy theo quy định trên đơn vị sự nghiệp, tổ chức khác không phải là doanh nghiệp thành lập và hoạt động theo quy định của pháp luật Việt Nam, doanh nghiệp nộp thuế giá trị gia tăng theo phương pháp trực tiếp có hoạt động kinh doanh hàng hóa, dịch vụ có thu nhập chịu thuế thu nhập doanh nghiệp mà các đơn vị này xác định được doanh thu nhưng không xác định được chi phí, thu nhập của hoạt động kinh doanh thì kê khai nộp thuế TNDN theo phương pháp tỷ lệ trên doanh thu.

Thuế TNDN áp dụng đối với phương pháp tỷ lệ trên doanh thu là loại thuế khai theo từng lần phát sinh có phải không?

Căn cứ tại điểm đ khoản 4 Điều 8 Nghị định 126/2020/NĐ-CP quy định như sau:

Các loại thuế khai theo tháng, khai theo quý, khai theo năm, khai theo từng lần phát sinh nghĩa vụ thuế và khai quyết toán thuế

...

4. Các loại thuế, khoản thu khác thuộc ngân sách nhà nước khai theo từng lần phát sinh, bao gồm:

a) Thuế giá trị gia tăng của người nộp thuế theo quy định tại khoản 3 Điều 7 Nghị định này hoặc người nộp thuế thực hiện khai thuế giá trị gia tăng theo phương pháp trực tiếp trên giá trị gia tăng theo quy định của pháp luật về thuế giá trị gia tăng nhưng có phát sinh nghĩa vụ thuế giá trị gia tăng đối với hoạt động chuyển nhượng bất động sản.

b) Thuế tiêu thụ đặc biệt của người nộp thuế có kinh doanh xuất khẩu chưa nộp thuế tiêu thụ đặc biệt ở khâu sản xuất sau đó không xuất khẩu mà bán trong nước. Thuế tiêu thụ đặc biệt của cơ sở kinh doanh mua xe ô tô, tàu bay, du thuyền sản xuất trong nước thuộc đối tượng không chịu thuế tiêu thụ đặc biệt nhưng sau đó chuyển mục đích sử dụng sang đối tượng chịu thuế tiêu thụ đặc biệt.

c) Thuế đối với hàng hóa xuất khẩu, nhập khẩu bao gồm: Thuế xuất khẩu, thuế nhập khẩu, thuế tự vệ, thuế chống bán phá giá, thuế chống trợ cấp, thuế tiêu thụ đặc biệt, thuế bảo vệ môi trường, thuế giá trị gia tăng. Trường hợp hàng hóa xuất khẩu, nhập khẩu không phải khai theo từng lần phát sinh thì thực hiện theo hướng dẫn của Bộ Tài chính.

d) Thuế tài nguyên của tổ chức được giao bán tài nguyên bị bắt giữ, tịch thu; khai thác tài nguyên không thường xuyên đã được cơ quan nhà nước có thẩm quyền cấp phép hoặc không thuộc trường hợp phải cấp phép theo quy định của pháp luật.

đ) Thuế giá trị gia tăng, thuế thu nhập doanh nghiệp không phát sinh thường xuyên của người nộp thuế áp dụng theo phương pháp trực tiếp trên giá trị gia tăng theo quy định của pháp luật về thuế giá trị gia tăng và tỷ lệ trên doanh thu theo quy định của pháp luật về thuế thu nhập doanh nghiệp; trừ trường hợp người nộp thuế trong tháng phát sinh nhiều lần thì được khai theo tháng.

...

Như vậy theo quy định trên thuế TNDN áp dụng đối với phương pháp tỷ lệ trên doanh thu là loại thuế khai theo từng lần phát sinh.

Quý khách cần hỏi thêm thông tin về có thể đặt câu hỏi tại đây.