Cách tra cứu nợ thuế hải quan chính xác? Thời điểm tính thuế hải quan là khi nào theo quy định pháp luật?

Cách tra cứu nợ thuế hải quan chính xác?

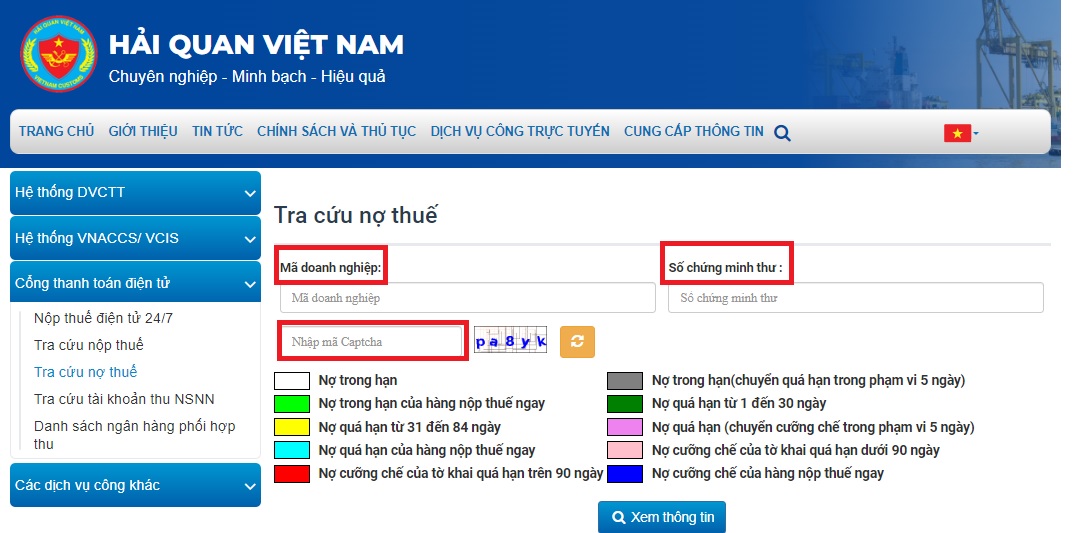

Quy trình tra cứu nợ thuế hải quan năm 2024 dành cho các doanh nghiệp bao gồm một số thao tác chính như sau:

Bước 1: Mở trình duyệt web và nhập địa chỉ chính thức của Cổng thông tin điện tử Hải quan Việt Nam: https://www.customs.gov.vn/

Bước 2: Nhấp chọn mục "Tra cứu nợ thuế".

Bước 3: Hoàn tất biểu mẫu tra cứu bằng cách nhập chính xác các thông tin sau:

(1) Mã số doanh nghiệp;

(2) Nhập số chứng minh nhân dân hoặc căn cước công dân của người đại diện;

(3) Mã xác thực.

Bước 4. Nhấp chọn mục "Bấm xem thông tin".

Hệ thống tra cứu cho phép doanh nghiệp xem xét chi tiết về các khoản nợ thuế hải quan, bao gồm nhiều loại nợ khác nhau:

(1) Nợ chưa đến hạn thanh toán;

(2) Nợ đến hạn của hàng hóa cần nộp thuế tức thì;

(3) Nợ trễ hạn từ 31 đến 84 ngày;

(4) Nợ quá kỳ hạn đối với hàng phải nộp thuế ngay;

(5) Nợ bị cưỡng chế thu do quá hạn trên 90 ngày;

(6) Nợ sắp chuyển sang trạng thái quá hạn (trong vòng 5 ngày tới);

(7) Nợ vượt thời hạn từ 1 đến 30 ngày;

(8) Nợ sắp bị áp dụng biện pháp cưỡng chế (trong vòng 5 ngày tới);

(9) Nợ bị cưỡng chế thu do quá hạn dưới 90 ngày;

(10) Nợ bị cưỡng chế đối với hàng hóa cần nộp thuế ngay lập tức.

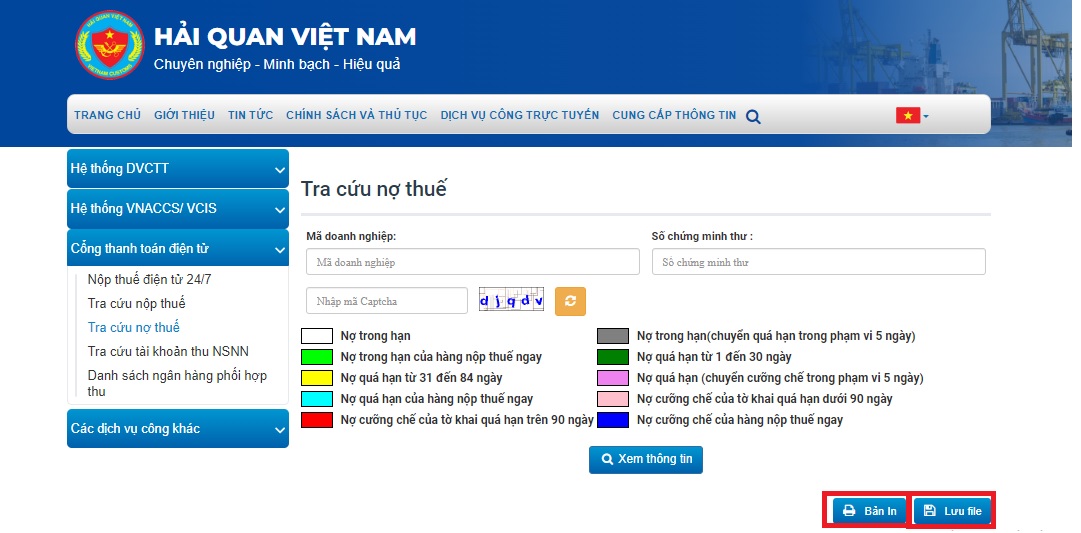

Bước 5: Sau khi hoàn tất tra cứu, bạn có quyền truy xuất kết quả dưới dạng bản in hoặc tệp điện tử.

Hệ thống cho phép người dùng tạo bản sao vật lý thông qua chức năng in, hoặc lưu trữ thông tin dưới dạng file số trên thiết bị cá nhân.

Việc này giúp bạn dễ dàng tham khảo, chia sẻ hoặc lưu trữ dài hạn các dữ liệu về tình trạng nợ thuế hải quan của doanh nghiệp mình.

Lưu ý:

Trị giá tính thuế xuất khẩu, thuế nhập khẩu được quy định tại khoản 1 Điều 8 Luật Thuế xuất khẩu, thuế nhập khẩu 2016 là trị giá hải quan theo quy định của Luật Hải quan 2014.

Cách tra cứu nợ thuế hải quan chính xác? Thời điểm tính thuế hải quan là khi nào theo quy định pháp luật? (Hình từ Internet)

Thời điểm tính thuế hải quan là khi nào?

Thời điểm tính thuế hải quan được quy định tại khoản 2 Điều 8 Luật Thuế xuất khẩu, thuế nhập khẩu 2016 như sau:

Trị giá tính thuế, thời điểm tính thuế

...

2. Thời điểm tính thuế xuất khẩu, thuế nhập khẩu là thời điểm đăng ký tờ khai hải quan.

Đối với hàng hóa xuất khẩu, nhập khẩu thuộc đối tượng không chịu thuế, miễn thuế xuất khẩu, thuế nhập khẩu hoặc áp dụng thuế suất, mức thuế tuyệt đối trong hạn ngạch thuế quan nhưng được thay đổi về đối tượng không chịu thuế, miễn thuế, áp dụng thuế suất, mức thuế tuyệt đối trong hạn ngạch thuế quan theo quy định của pháp luật thì thời điểm tính thuế là thời điểm đăng ký tờ khai hải quan mới.

Thời điểm đăng ký tờ khai hải quan thực hiện theo quy định của pháp luật về hải quan.

Theo đó, thời điểm tính thuế hải quan được xác định là thời điểm đăng ký tờ khai hải quan.

Lưu ý:

Đối với hàng hóa xuất khẩu, nhập khẩu thuộc đối tượng không chịu thuế, miễn thuế xuất khẩu, thuế nhập khẩu hoặc áp dụng thuế suất, mức thuế tuyệt đối trong hạn ngạch thuế quan nhưng được thay đổi về đối tượng không chịu thuế, miễn thuế, áp dụng thuế suất, mức thuế tuyệt đối trong hạn ngạch thuế quan theo quy định của pháp luật thì thời điểm tính thuế là thời điểm đăng ký tờ khai hải quan mới.

Thời điểm đăng ký tờ khai hải quan thực hiện theo quy định của pháp luật về hải quan.

Thời hạn nộp thuế hải quan được xác định như thế nào?

Thời hạn nộp thuế hải quan được quy định tại Điều 9 Luật Thuế xuất khẩu, thuế nhập khẩu 2016 như sau:

Thời hạn nộp thuế

1. Hàng hóa xuất khẩu, nhập khẩu thuộc đối tượng chịu thuế phải nộp thuế trước khi thông quan hoặc giải phóng hàng hóa theo quy định của Luật hải quan, trừ trường hợp quy định tại khoản 2 Điều này.

Trường hợp được tổ chức tín dụng bảo lãnh số thuế phải nộp thì được thông quan hoặc giải phóng hàng hóa nhưng phải nộp tiền chậm nộp theo quy định của Luật quản lý thuế kể từ ngày được thông quan hoặc giải phóng hàng hóa đến ngày nộp thuế. Thời hạn bảo lãnh tối đa là 30 ngày, kể từ ngày đăng ký tờ khai hải quan.

Trường hợp đã được tổ chức tín dụng bảo lãnh nhưng hết thời hạn bảo lãnh mà người nộp thuế chưa nộp thuế và tiền chậm nộp thì tổ chức bảo lãnh có trách nhiệm nộp đủ thuế và tiền chậm nộp thay cho người nộp thuế.

2. Người nộp thuế được áp dụng chế độ ưu tiên theo quy định của Luật hải quan được thực hiện nộp thuế cho các tờ khai hải quan đã thông quan hoặc giải phóng hàng hóa trong tháng chậm nhất vào ngày thứ mười của tháng kế tiếp. Quá thời hạn này mà người nộp thuế chưa nộp thuế thì phải nộp đủ số tiền nợ thuế và tiền chậm nộp theo quy định của Luật quản lý thuế.

Theo đó, thời hạn nộp thuế hải quan được xác định như sau:

- Hàng hóa xuất khẩu, nhập khẩu thuộc đối tượng chịu thuế phải nộp thuế trước khi thông quan hoặc giải phóng hàng hóa theo quy định của Luật hải quan, trừ trường hợp quy định tại khoản 2 Điều 9 Luật Thuế xuất khẩu, thuế nhập khẩu 2016.

+ Trường hợp được tổ chức tín dụng bảo lãnh số thuế phải nộp thì được thông quan hoặc giải phóng hàng hóa nhưng phải nộp tiền chậm nộp theo quy định của Luật quản lý thuế kể từ ngày được thông quan hoặc giải phóng hàng hóa đến ngày nộp thuế.

+ +Thời hạn bảo lãnh tối đa là 30 ngày, kể từ ngày đăng ký tờ khai hải quan.

+ Trường hợp đã được tổ chức tín dụng bảo lãnh nhưng hết thời hạn bảo lãnh mà người nộp thuế chưa nộp thuế và tiền chậm nộp thì tổ chức bảo lãnh có trách nhiệm nộp đủ thuế và tiền chậm nộp thay cho người nộp thuế.

Lưu ý:

Người nộp thuế được áp dụng chế độ ưu tiên theo quy định của Luật Hải quan 2014 được thực hiện nộp thuế cho các tờ khai hải quan đã thông quan hoặc giải phóng hàng hóa trong tháng chậm nhất vào ngày thứ mười của tháng kế tiếp.

Quá thời hạn này mà người nộp thuế chưa nộp thuế thì phải nộp đủ số tiền nợ thuế và tiền chậm nộp theo quy định của Luật Quản lý thuế 2019.

Quý khách cần hỏi thêm thông tin về có thể đặt câu hỏi tại đây.