Người lao động nào thuộc đối tượng nộp thuế thu nhập cá nhân tại Việt Nam?

Người lao động nào thuộc đối tượng nộp thuế thu nhập cá nhân tại Việt Nam?

Căn cứ theo Điều 2 Luật Thuế thu nhập cá nhân 2007 quy định về đối tượng nộp thuế như sau:

Đối tượng nộp thuế

1. Đối tượng nộp thuế thu nhập cá nhân là cá nhân cư trú có thu nhập chịu thuế quy định tại Điều 3 của Luật này phát sinh trong và ngoài lãnh thổ Việt Nam và cá nhân không cư trú có thu nhập chịu thuế quy định tại Điều 3 của Luật này phát sinh trong lãnh thổ Việt Nam.

2. Cá nhân cư trú là người đáp ứng một trong các điều kiện sau đây:

a) Có mặt tại Việt Nam từ 183 ngày trở lên tính trong một năm dương lịch hoặc tính theo 12 tháng liên tục kể từ ngày đầu tiên có mặt tại Việt Nam;

b) Có nơi ở thường xuyên tại Việt Nam, bao gồm có nơi ở đăng ký thường trú hoặc có nhà thuê để ở tại Việt Nam theo hợp đồng thuê có thời hạn.

3. Cá nhân không cư trú là người không đáp ứng điều kiện quy định tại khoản 2 Điều này.

Theo đó, đối tượng nộp thuế thu nhập cá nhân tại Việt Nam gồm cá nhân cư trú và cá nhân không cư trú.

Trong đó, cá nhân cư trú nộp thuế đối với thu nhập chịu thuế phát sinh trong và ngoài lãnh thổ Việt Nam; cá nhân không cư trú nộp thuế đối với thu nhập chịu thuế phát sinh trong lãnh thổ Việt Nam theo quy định của pháp luật.

Người lao động nào thuộc đối tượng nộp thuế thu nhập cá nhân tại Việt Nam? (Hình từ Internet)

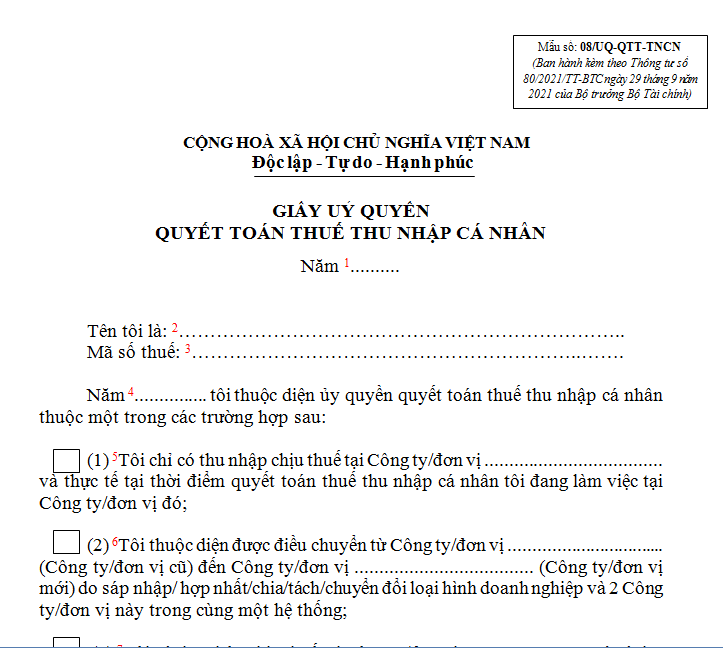

Mẫu 08/UQ-QTT-TNCN giấy ủy quyền quyết toán thuế thu nhập cá nhân như thế nào?

Mẫu giấy ủy quyền quyết toán thuế TNCN theo Mẫu 08/UQ-QTT-TNCN tại Phụ lục II ban hành kèm theo Thông tư 80/2021/TT-BTC như sau:

Mẫu 08/UQ-QTT-TNCN: TẢI VỀ

Mức lương bao nhiêu thì đóng thuế thu nhập cá nhân?

Căn cứ vào nội dung được quy định tại Điều 22 Luật Thuế thu nhập cá nhân 2007 về Biểu thuế lũy tiến từng phần. Theo đó, mức lương đóng thuế thu nhập cá nhân sẽ căn cứ vào biểu thuế dưới đây:

Bậc | Thu nhập tính thuế/tháng (triệu đồng) | Thuế suất |

1 | Đến 05 | 5 % |

2 | Trên 05 đến 10 | 10 % |

3 | Trên 10 đến 18 | 15 % |

4 | Trên 18 đến 32 | 20 % |

5 | Trên 32 đến 52 | 25 % |

6 | Trên 52 đến 80 | 30 % |

7 | Trên 80 | 35 % |

Lưu ý: Thu nhập tính thuế không phải tổng thu nhập mà người lao động nhận được.

Tuy nhiên, Luật Thuế thu nhập cá nhân sửa đổi năm 2012 quy định từ 1/7/2013 sẽ áp dụng mức giảm trừ gia cảnh. Theo đó người lao động có thu nhập mức lương trên 11 triệu đồng/tháng và không có người phụ thuộc mới phải nộp thuế.

Mức giảm trừ gia cảnh là số tiền được trừ vào thu nhập chịu thuế trước khi tính thuế đối với thu nhập từ kinh doanh, tiền lương, tiền công của đối tượng nộp thuế là cá nhân cư trú

Mức giảm trừ gia cảnh năm 2024 được thực hiện căn cứ theo Điều 1 Nghị quyết 954/2020/UBTVQH14. Cụ thể:

- Mức giảm trừ gia cảnh đối với đối tượng nộp thuế là 11 triệu đồng/tháng (132 triệu đồng/năm);

- Mức giảm trừ đối với mỗi người phụ thuộc là 4,4 triệu đồng/tháng.

Như vậy, đối với người có mức lương trên 11 triệu đồng/tháng (132 triệu đồng/ năm) đã trừ đi các khoản đóng bảo hiểm xã hội bắt buộc, các khoản đóng quỹ hưu trí tự nguyện, đóng góp từ thiện theo quy định mà có người phụ thuộc thì có thể chưa phải nộp thuế thu nhập cá nhân.

Trong trường hợp người lao động có một người phụ thuộc tương đương mức lương trên 15,4 triệu đồng/tháng mới phải nộp thuế, có hai người phụ thuộc tương đương mức lương trên 19,8 triệu đồng/tháng mới phải nộp thuế. Cứ như vậy nếu có càng nhiều người phụ thuộc tương đương với mức lương phải nộp thuế theo quy định càng cao.

Điều kiện được tính là người phụ thuộc đối với người nộp thuế là gì?

Căn cứ theo điểm đ khoản 1 Điều 9 Thông tư 111/2013/TT-BTC quy định cá nhân được tính là người phụ thuộc của người nộp thuế là cá nhân cư trú và phải đáp ứng các điều kiện sau:

- Đối với người trong độ tuổi lao động phải đáp ứng đồng thời các điều kiện sau:

+ Người bị khuyết tật, không có khả năng lao động

+ Không có thu nhập hoặc có thu nhập bình quân tháng trong năm từ tất cả các nguồn thu nhập không vượt quá 1.000.000 đồng.

- Đối với người ngoài độ tuổi lao động phải không có thu nhập hoặc có thu nhập bình quân tháng trong năm từ tất cả các nguồn thu nhập không vượt quá 1.000.000 đồng.

Như vậy, theo quy định, đối với người nộp thuế có người phụ thuộc đáp ứng các điều kiện kể trên sẽ được tính giảm trừ thuế trực tiếp vào tổng thu nhập chịu thuế của người người nộp thuế điều này sẽ giúp cho người nộp thuế mặc dù có mức lương phải đóng thuế thu nhập cá nhân nhưng sau khi giảm trừ gia cảnh có thể sẽ không còn phải đóng loại thuế này.