Hạn chót thời điểm quyết toán thuế TNCN của năm 2023 là khi nào?

Hạn chót thời điểm quyết toán thuế TNCN của năm 2023 là khi nào?

Căn cứ tại khoản 2 Điều 44 Luật Quản lý thuế 2019 quy định như sau:

Thời hạn nộp hồ sơ khai thuế

..

2. Thời hạn nộp hồ sơ khai thuế đối với loại thuế có kỳ tính thuế theo năm được quy định như sau:

a) Chậm nhất là ngày cuối cùng của tháng thứ 3 kể từ ngày kết thúc năm dương lịch hoặc năm tài chính đối với hồ sơ quyết toán thuế năm; chậm nhất là ngày cuối cùng của tháng đầu tiên của năm dương lịch hoặc năm tài chính đối với hồ sơ khai thuế năm;

b) Chậm nhất là ngày cuối cùng của tháng thứ 4 kể từ ngày kết thúc năm dương lịch đối với hồ sơ quyết toán thuế thu nhập cá nhân của cá nhân trực tiếp quyết toán thuế;

...

Đồng thời, căn cứ tại Mục V Công văn 636/TCT-DNNCN năm 2021 có hướng dẫn thêm về thời hạn nộp hồ sơ quyết toán thuế như sau:

THỜI HẠN NỘP HỒ SƠ KHAI QUYẾT TOÁN THUẾ

Căn cứ Quy định tại điểm a, điểm b Khoản 2 Điều 44 Luật Quản lý thuế số 38/2019/QH14 của Quốc hội quy định thời hạn khai, nộp hồ sơ Quyết toán thuế TNCN như sau:

- Đối với tổ chức trả thu nhập: Thời hạn nộp hồ sơ khai thuế quyết toán thuế chậm nhất là ngày cuối cùng của tháng thứ 03 kể từ ngày kết thúc năm dương lịch hoặc năm tài chính.

- Đối với cá nhân trực tiếp quyết toán thuế: Thời hạn nộp hồ sơ quyết toán thuế chậm nhất là ngày cuối cùng của tháng thứ 04 kể từ ngày kết thúc năm dương lịch. Trường hợp thời hạn nộp hồ sơ quyết toán thuế trùng với ngày nghỉ theo quy định thì thời hạn nộp hồ sơ quyết toán thuế là ngày làm việc tiếp theo. Trường hợp cá nhân có phát sinh hoàn thuế TNCN nhưng chậm nộp tờ khai quyết toán thuế theo quy định thì không áp dụng phạt đối với vi phạm hành chính khai quyết toán thuế quá thời hạn.

Như vậy theo quy định trên đối với khoản thu nhập năm 2023 được chia làm hai nhóm với thời hạn khác nhau:

- Đối với trường hợp tự quyết toán thuế TNCN thì thời hạn nộp hồ sơ quyết toán chậm nhất là ngày cuối cùng của tháng thứ tư kể từ ngày kết thúc năm dương lịch. Tháng 4/2024 có 30/4 và 1/5 nối tiếp nhau. Do đó, hạn chót nộp hồ sơ tự quyết toán thuế sẽ là ngày 2/5 (tức ngày tiếp theo sau thời gian nghỉ lễ).

- Đối với trường hợp người lao động ủy quyền quyết toán thuế thì tổ chức chi trả thu nhập phải thực hiện nộp hồ sơ quyết toán hạn chót là ngày cuối cùng của tháng thứ 03 kể từ ngày kết thúc năm dương lịch.

Trường hợp thời hạn nộp hồ sơ quyết toán trùng với ngày nghỉ thì thời hạn nộp hồ sơ quyết toán thuế là ngày làm việc tiếp theo. Do đó, hạn chót nộp hồ sơ ủy quyền quyết toán thuế sẽ là ngày 1/4/2024 (tức ngày làm việc tiếp theo).

Hạn chót thời điểm quyết toán thuế TNCN của năm 2023 là khi nào?

Doanh nghiệp chuẩn bị hồ sơ hoàn thuế TNCN đối với thu nhập từ tiền lương, tiền công gồm những chứng từ gì?

Căn cứ tại Điều 42 Thông tư 80/2021/TT-BTC về hồ sơ hoàn thuế thu nhập cá nhân nhu sau:

Trường hợp tổ chức, cá nhân trả thu nhập từ tiền lương, tiền công thực hiện quyết toán cho các cá nhân có uỷ quyền thì hồ sơ gồm:

- Văn bản đề nghị xử lý số tiền thuế, tiền chậm nộp, tiền phạt nộp thừa theo Mẫu số 01/DNXLNT ban hành kèm theo phụ lục I Thông tư 80/2021/TT-BTC: Tải về

- Văn bản ủy quyền theo quy định của pháp luật trong trường hợp người nộp thuế không trực tiếp thực hiện thủ tục hoàn thuế, trừ trường hợp đại lý thuế nộp hồ sơ hoàn thuế theo hợp đồng đã ký giữa đại lý thuế và người nộp thuế;

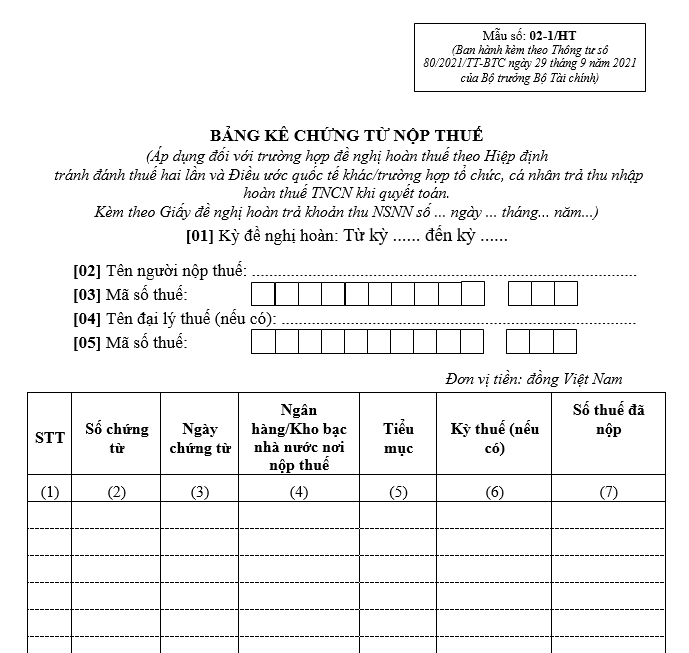

- Bảng kê chứng từ nộp thuế theo mẫu số 02-1/HT ban hành kèm theo phụ lục I Thông tư 80/2021/TT-BTC (áp dụng cho tổ chức, cá nhân trả thu nhập): Tải về

Khi nào người lao động không được hoàn thuế thu nhập cá nhân?

Căn cứ tại Điều 8 Luật Thuế thu nhập cá nhân 2007 thì các trường hợp được hoàn thuế TNCN 2023 gồm:

Quản lý thuế và hoàn thuế

1. Việc đăng ký thuế, kê khai, khấu trừ thuế, nộp thuế, quyết toán thuế, hoàn thuế, xử lý vi phạm pháp luật về thuế và các biện pháp quản lý thuế được thực hiện theo quy định của pháp luật về quản lý thuế.

2. Cá nhân được hoàn thuế trong các trường hợp sau đây:

a) Số tiền thuế đã nộp lớn hơn số thuế phải nộp;

b) Cá nhân đã nộp thuế nhưng có thu nhập tính thuế chưa đến mức phải nộp thuế;

c) Các trường hợp khác theo quyết định của cơ quan nhà nước có thẩm quyền.

Như vậy, nếu không thuộc các trường hợp nên trên thì sẽ không được hoàn thuế thu nhập cá nhân.